ここから本文になります。

日本の個人が持つ預金や株式などの金融資産は、どれくらいの規模かご存知でしょうか?日本銀行の資金循環統計によると、個人を示す家計部門の金融資産は2021年9月末時点で約2,000兆円です。単純計算で、一人当たり約1,600万円になります。日本の個人の金融資産は、先進国で米国に次ぐ規模ですが、その差はどんどん開いています。今回のコラムでは、その背景を解説します。

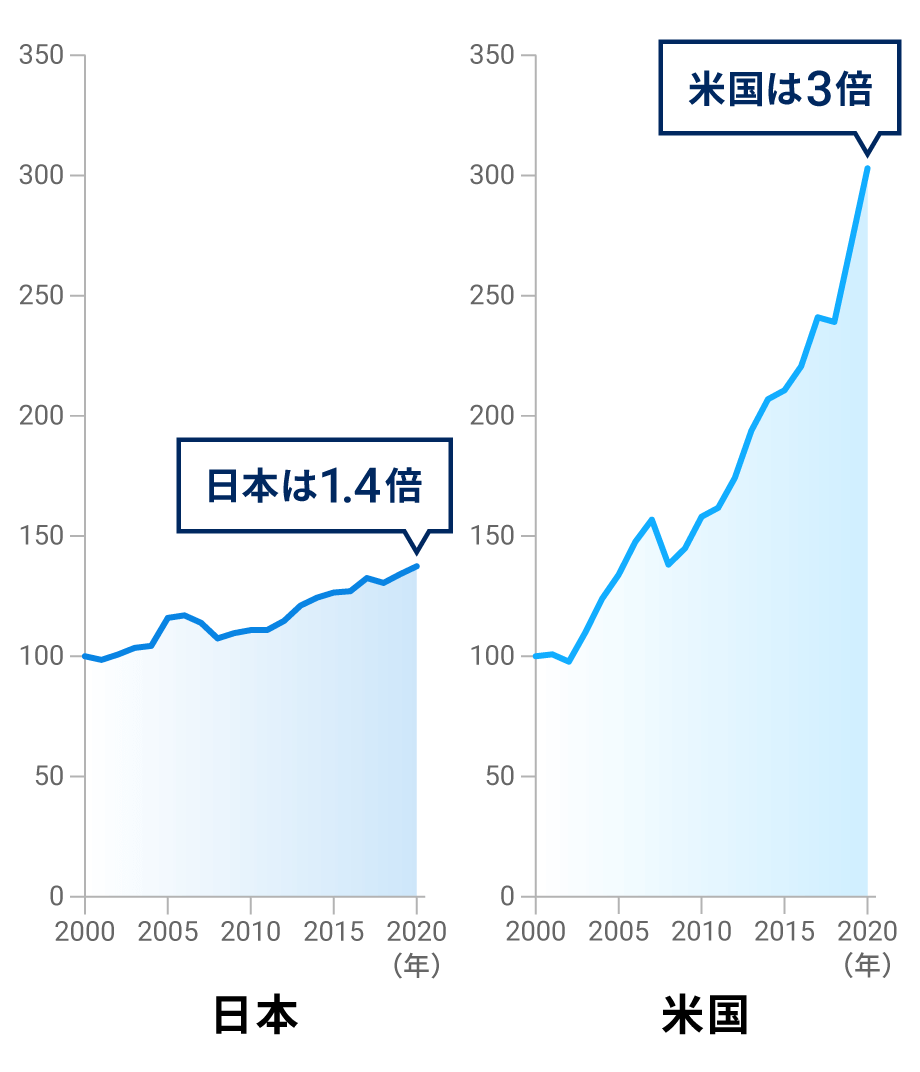

20年間で日本は1.4倍、米国は3倍に増加

米連邦準備制度理事会(FRB)によると、米国の個人の金融資産は、2021年6月末時点で約113兆ドル(1京2,800兆円)にのぼります。20年間で約3倍に増えました。同じ期間で日本は1.4倍です。伸び率にこれほど差が開いたのは、なぜでしょうか。

個人の金融資産は米国の伸び率が高い

2000年末を100とし、20年間の伸び率を比較した

金融庁は、2019年4月に開いた金融審議会「市場ワーキング・グループ」(第21回)で、「背景として、運用リターンの違いも大きく影響していると分析される」と指摘しています(※)。

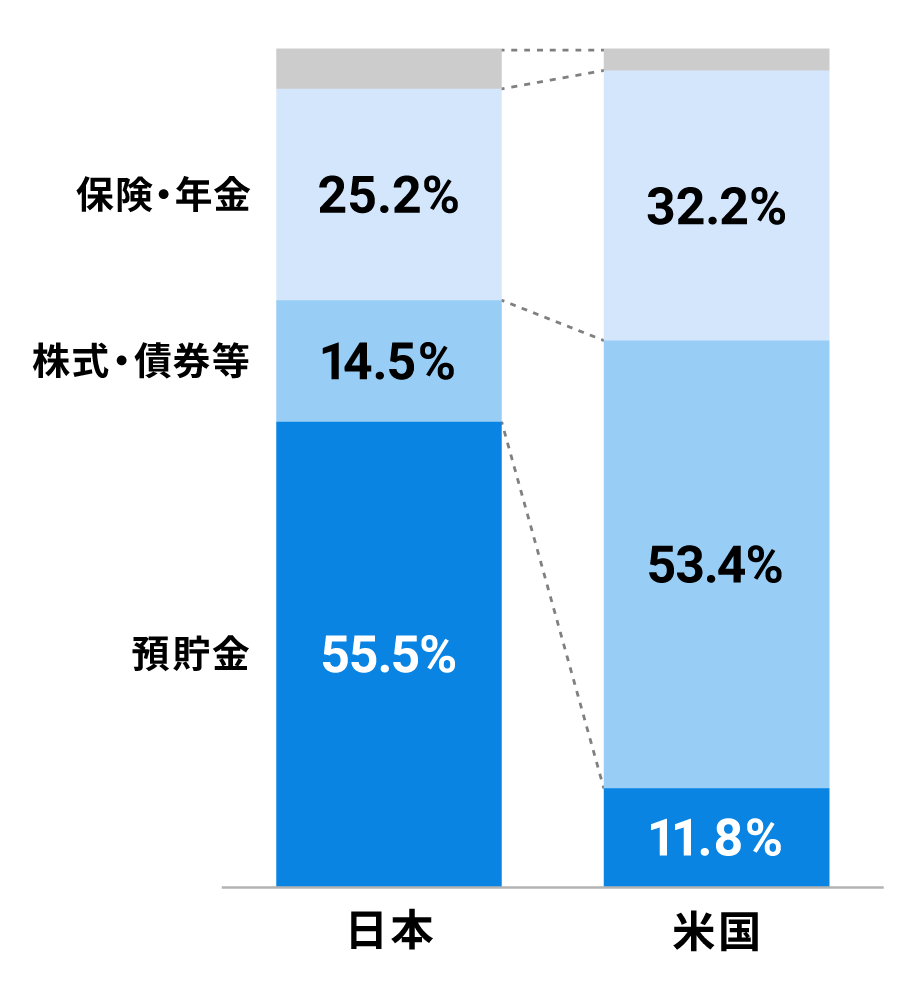

日本は預金、米国は資産運用が主

日米の個人金融資産の内訳を見てみると、運用リターンの違いが生まれる差が分かります。日本で、最も多いのが「預貯金」です。全体の半分以上を占めています。「株式・債券等」は全体の約15%です。米国では、「株式・債券等」が半分を占めています。「預貯金」は約12%にとどまります。

日本の家計金融資産は「預貯金」が多く、

米国は「株式・債券等」が多い

日本では、預金の利息が0%に近い状態が続いています。元本は守られますが、資産を預貯金だけにしていても、リターンはあまり期待できません。資産運用の主な手段の一つである株式などは、預金よりも高いリターンが期待できる一方、元本割れの可能性もあります。

資産運用では、リスクとリターンのバランスが重要です。大きなリターンを求めて株式に投資しても、気づかないうちに大きなリスクを取ってしまい、相場が大きく下落する局面で怖くなって、投資を止めてしまうことがあります。

リスクを抑えながら資産を育てましょう

資産運用を始めた直後は、相場が下がったときに損益がマイナスになることもしばしばあり、不安を感じやすい時期でもあります。ただ、資産運用をやめて、大部分が預金の状態に戻ると、資産は増えにくいです。長く続けられるよう、資産運用のリスクを抑えていくことが大事なポイントです。

リスクをどれくらい取れるかは年齢や収入などによって、一人ひとり異なります。岡三Naviハイブリッドは、資産運用を始める前の5つの質問でどの程度のリスクを取れるのか「リスク許容度」を診断し、それぞれのリスク許容度に応じた最適な資産の組み合わせ(最適ポートフォリオ)を提供しています。

個別の金融商品に詳しくなくても、岡三Naviハイブリッドならおまかせで「長期・積立・分散」の資産運用ができます。余裕資金がある場合、預金にとどめておくだけでなく、リスクを抑えながら運用で資産を育てていきましょう。

※金融庁の金融審議会「市場ワーキング・グループ」(第21回)の事務局説明資料(人生100年時代における資産形成)